이집트 알루미늄 주방용품 시장 동향

이집트 KOTRA 2023/10/02

2022년 기준 튀르키예가 수입액 비중 90.5%로 1위, 한국은 5%로 2위 차지

1억 500만 인구 중 절반이 30대 이하로 신혼부부 등 젊은층 틈새시장 노려볼만

품목명 및 HS 코드

HS Code 7615.10은 알루미늄으로 만든 식탁용품, 주방용품이나 그 밖의 가정용 물품과 이들의 부분품과 용기 세정용구 및 세정용 폴리싱과 패드, 글러브를 포함한다.

<품목명 및 HS Code>

[자료: 관세법령정보포털]

시장 동향

외화 부족에 따른 이집트 정부의 수입규제 정책으로 2022년 알루미늄 주방용품 수입은 전년 대비 57.1% 감소했다. 2022년 이후 30% 내외에 달하는 높은 인플레이션으로 소비자의 구매력 약화 또한 수입 감소에 영향을 미친 것으로 보인다. 이집트의 알루미늄 주방용품 시장은 현지 및 외국 브랜드가 각축을 벌이고 있다. 고가 및 저가로 시장이 양분돼 있으므로 고가 제품은 브랜드 평판이, 저가 제품은 가격 경쟁력이 구매 결정에 큰 영향을 미치고 있다.

이집트는 알루미늄 주방기기 시장에서 가장 큰 규모를 차지하는 알루미늄 냄비 현지 생산 확대를 위해 노력하고 있다. 이집트 투자청(GAFI)은 알루미늄 및 관련 제품 현지 생산 확대를 위해 Mit Ghamr 투자구역을 설립했다. Mit Ghamr는 카이로에서 북쪽으로 87Km 떨어져 있다. ‘이집트 알루미늄의 성(Aluminum Castle in Egypt)’이라고도 불리는 Mit Ghamr 투자구역에서는 33개의 알루미늄 주조 공장, 320개 이상의 제품 제조 공장, 5만명 이상의 기술자가 있다. 현지 언론 Ahram에 따르면 Mit Ghamr에서는 이집트 알루미늄 냄비의 70%를 생산하고 있다.

시장조사기관 6Wresearch에 따르면 이집트는 인구 1억500만 명의 거대한 내수 소비 시장 및 연간 100만 명 이상의 인구 증가, 빠른 도시화로 인해 알루미늄 주방용품 수요가 빠르게 증가할 것으로 예상된다. 2021~2022년 동안 약 28개의 신규 호텔이 오픈했고, 2023년에도 10개 이상의 호텔이 오픈할 것으로 예상되기 때문에 카페, 레스토랑의 알루미늄 주방용품 수요 또한 꾸준히 증가할 것으로 보인다.

수입 동향

2022년 알루미늄 주방용품 수입액은 4769만 달러로 전년 대비 57.1% 감소했다. 수입액 감소의 주요 원인은 외화 부족 현상을 완화하기 위한 수입규제 정책 때문으로 보인다. 이집트 정부는 경제위기에 가장 큰 영향을 미치고 있는 외화 부족 현상을 완화하기 위해 2022년 2월부터 12월까지 적용된 수입거래 신용장(L/C) 발급을 의무화했다. 신용장(L/C) 발급 의무화 조치는 2022년 12월에 해제됐지만, 이집트 중앙은행의 외화 해외송금 제한은 현재까지 유지되고 있어 수출입 관련 달러 결제가 현재까지도 원활하지 않은 상황이다.

<2019–2022년 이집트의 알루미늄 주방용품(HS 7615.10) 수입 동향>

(단위: US$ 천, %, Kg)

[자료: Global Trade Atlas(2023.8.24. 검색)]

2020~2022년 동안 이집트는 튀르키예, 한국, 프랑스 등에서 알루미늄 주방용품을 수입했다. 2022년 기준 1위 수입국은 튀르키예로 수입액은 4317만 달러이고, 점유율은 90.5%이다. 한국은 2위 수입국으로 수입액 236만 달러, 점유율 5%를 기록했다. 2022년 한국으로부터의 알루미늄 주방용품 수입액(236만 달러)은 전년 대비 39.9% 감소했는데, 이 또한 이집트 정부의 강력한 수입규제 정책에 따른 것으로 보인다.

2020년 이후 튀르키예가 수입시장의 90% 이상을 차지하며 압도적 우위를 점하고 있으나, 2위인 한국의 수입 점유율 또한 매년 1% 이상 성장하는 추세이다. 튀르키예 및 한국 이외 프랑스, 이탈리아, 벨기에 등에서도 알루미늄 주방용품을 수입하고 있으나 수입액 비중은 전체의 5% 미만으로 크지 않다.

<2020–2022년 이집트의 알루미늄 주방용품 국가별 수입 동향>

(단위: US$ 천, %)

주: 총 수입액은 상위 10개국 수입액의 합과 다름

[자료: Global Trade Atlas(2023.8.24. 검색)]

대한국 수입 동향

코로나 이후 이집트 경기침체 상황 속에서도 한국산 알루미늄 주방용품 수입은 2020~2021년 동안 증가세를 기록했다. 2020년 수입액은 2527만 달러로 전년 대비 29.3% 증가했으며, 2021년에는 3935만 달러로 55.7% 급증했다. 그러나 지난해 초부터 시작된 이집트 정부의 강력한 수입규제(신용장 거래 의무, 외화반출 통제 등)로 영향으로 2022년 한국으로부터의 수입액은 전년 대비 39.9% 감소한 2366만 달러를 기록했다.

<2019~2022년 이집트의 對한국 수입 동향>

주: 총 수입액은 상위 10개국 수입액의 합과 다름

[자료: Global Trade Atlas(2023.8.24. 검색)]

경쟁 동향

기업별 인터뷰에 따르면 이집트 알루미늄 주방용품 시장점유율은 튀르키예 Korkmaz사가 50%를 차지하고 있다. 이집트–튀르키예 FTA에 따라 알루미늄 주방용품은 무관세 혜택을 받고 있다. 따라서 Korkmaz사의 제품은 이집트에 무관세로 수입되므로 타국가 제품 대비 가격 경쟁력이 뛰어나다. 한국의 Neoflam사의 시장점유율도 약 8% 내외로 추정된다. 소비자들 사이에서 품질의 우수성은 인정받고 있으나, 튀르키예 기업인 Korkmaz에 비해 가격이 다소 높은 편이다. 프랑스 기업인 Tefal의 시장점유율은 약 2%이며, 중동 타국가와 비교해볼 때 Tefal의 이집트 주방용품 시장점유율은 비교적 높지 않은 상황이다.

<이집트 내 알루미늄 주방용품 주요 브랜드 및 제품>

주: 각 브랜드의 시장점유율은 현지 바이어의 인터뷰 기반으로 추정

[자료: Amazon Egypt, Alusteel Trading & Engineering]

주요 바이어 인터뷰

유통구조

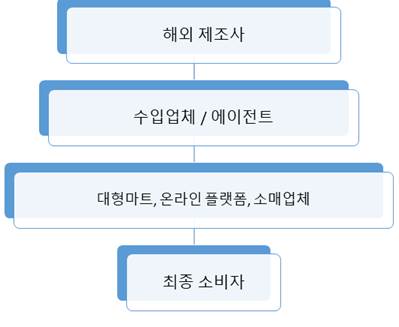

일반적으로 이집트에서의 알루미늄 주방용품 유통구조는 다음과 같다

<유통 채널 구조>

[자료: Tulip Egypt 등 바이어 인터뷰 및 KOTRA 카이로무역관 자체조사]

알루미늄 주방용품 유통과정은 일반적인 공산품과 유사하다. 해외 제조사는 제품을 생산해 수입업체나 에이전트(대리인)에게 수출하고, 수입업체 및 에이전트(대리인)은 대형마트, 온라인 플랫폼 등 유통채널을 통해 소비자에게 판매한다. 현지 제조업체의 경우에도 제품을 직접 판매하기 보다 판매 에이전트(대리인)를 선임해 제품을 유통하는 경우가 많다.

수입관세

알루미늄 주방용품(HS Code 7615.10) 수입 관세는 60%이다. 이집트와 FTA를 체결한 국가에 대해서는 무관세 혜택이 주어진다. 튀르키예, 영국, EU, MERCOSUR(브라질, 아르헨티나 등 남미 4개국) 등이 이집트와의 FTA 체결을 통해 알루미늄 주방용품(HS Code 7615.10)을 무관세로 수출하고 있다.

수입규제 및 인증

기본적으로 알루미늄 주방용품 수입에 대한 규제는 없는 것으로 파악됐다. 그러나 2016년 3월 1일부터 이집트 수출입령 No.43/2016 및 통상산업부 장관령 No.99 – 991/2015에 따라 알루미늄 주방용품은 이집트 수출입관리청(GOEIC)에 등록된 공장의 제품만 수입이 가능하다. 이집트 수출입관리청(TOEIC) 등록은 아래의 홈페이지에서 진행이 가능하다.

* GOEIC 공장등록 홈페이지 : https://www.goeic.gov.eg/en/pages/default/view/id/603/m/6-166

알루미늄 주방용품 인증은 이집트 품질관리청(Egyptian Organization for Standardization and Quality)의 573/2021 규정을 따라야 하고, 동 규정은 국제 표준 규격인 EN 12983-1:2000+A1:2004를 준수한다.

바이어 인터뷰

(1) Alusteel Trading and Engineering (Mr. Ahmed Magdy, Director General)

Alusteel사는 호텔, 레스토랑, 카페, 식당, 관광지, 공항 등 이집트 내 주방용품 관련 전 분야에 제품을 공급하고 있다. 한국기업 제품의 품질 우수성은 인지하고 있으나, 가격 경쟁력을 확보할 필요가 있어 보인다. 튀르키예 등 FTA 체결국 제품은 60%의 관세 면제 혜택을 받기 때문에 가격 경쟁력을 확보하지 않으면 한국기업의 이집트 시장 진출이 쉽지 않을 것으로 예상된다.

(2) Royal Group Hotel Supplies (Mr. Hisham El-Behary, Chairman)

이집트 소비자들은 오프라인 매장에서의 주방용품 구매를 선호한다. 따라서 이집트 진출을 위해서는 대형마트에 입점을 통한 홍보 및 프로모션 행사가 필요하다. 호텔, 레스토랑 등 B2B 사업 관련해서는 다양한 제품의 샘플을 제공하거나, 현지 전시회에 참가해 시장을 공략하는 것이 좋아 보인다.

(3) Ragai Nassef (Mr. Mohamed Ezz, General Manager)

일반소비자 대상으로는 가격 경쟁력이 가장 중요하고, 호텔, 레스토랑 등의 기업 소비자 대상으로는 가격보다 품질이 조금 더 중요하게 여겨진다. 최근 정부 정책으로 인해 외환 해외송금이 원활하지 않아 이집트 기업과 거래를 희망하는 외국기업은 수입대금 결제에 대해 충분한 기간을 확보해야 한다.

시사점

이집트는 1억500만 인구 대국으로 풍부한 소비시장을 보유하고 있으며, 연평균 100만 명의 인구가 증가하고 있다. 특히, 인구의 절반이 30대 이하로 결혼 적령기에 접어든 20~30대의 주방용품 수요가 꾸준히 증가할 것으로 기대된다. 따라서 신혼부부와 같은 젊은 소비자 니즈에 맞춘 전략을 통한 진출 검토가 가능할 것으로 보인다.

다만 한국은 튀르키예 등 FTA 체결국과 비교해 알루미늄 주방용품의 가격 경쟁력 확보가 쉽지 않은 상황이다. 그럼에도 불구하고 한국 알루미늄 주방용품은 뛰어난 품질을 바탕으로 이집트 내 시장점유율을 꾸준히 늘려가고 있다. 2022년 1월 한국과 이집트 정부는 무역경제 파트너십 공동연구 MOU를 체결했고, 향후 양국 간 FTA가 체결된다면 한국제품의 가격 경쟁력이 증가할 것으로 기대된다.

경제위기에 따른 수입규제 및 달러 해외송금 통제로 이집트 비즈니스 환경은 다소 침체된 상황이다. Royal Group Hotel Supplies와 같은 이집트 기업은 한국 주방용품 기업이 HACE Hotel Expo 등 주방용품 관련 주요 전시회에 참가해 이집트 기업과의 비즈니스 기회를 모색해야 한다고 조언했다. 북아프리카 전시 허브 국가로 여겨지는 이집트에서 기업을 홍보하고, 수입업체 또는 에이전트(대리인)을 발굴한다면 보다 수월하게 이집트 시장에 진출할 수 있기 때문이다.

자료: 6Wresearch, Pitch and Solutions, EOS(이집트 품질관리청), Global Trade Atlas, 현지언론(Ahram, Daily News Egypt 등), 바이어 인터뷰, KOTRA 카이로무역관 자료 종합

<저작권자 : ⓒ KOTRA & KOTRA 해외시장뉴스>

본 페이지에 등재된 자료는 운영기관(KIEP) 및 AIF의 공식적인 입장을 대변하고 있지 않습니다.

| 이전글 | 에티오피아 자동차 수입금지 조치 이후 동향 | 2023-09-26 |

|---|---|---|

| 다음글 | 패션에 진심인 나이지리아 패션 시장 | 2023-09-26 |

아세안

아세안